Il bonus facciate 90% è una delle tipologie di agevolazione fiscale che consente la detrazione del 90% (dall’IRPEF – Imposta sul reddito delle persone fisiche) del costo sostenuto per interventi per interventi, compresi quelli di sola pulitura o tinteggiatura esterna, finalizzati al recupero o restauro della facciata esterna degli edifici esistenti ubicati in determinate zone. Sono ammessi al beneficio esclusivamente gli interventi sulle strutture opache della facciata, su balconi o su ornamenti e fregi.

Non esiste un limite massimo di spesa e nemmeno un limite massimo di detrazione.

L’ammontare della detrazione viene riparti su 10 anni.

A chi spetta la detrazione Bonus Facciate 90%

Possono accedere:

- le persone fisiche, compresi gli esercenti arti e professioni

- gli enti pubblici e privati che non svolgono attività commerciale

- le società semplici

- le associazioni tra professionisti

- i contribuenti che conseguono reddito d’impresa (persone fisiche, società di persone, società di capitali).

La detrazione non può essere utilizzata da chi possiede esclusivamente redditi assoggettati a tassazione separata o a imposta sostitutiva. I beneficiari devono sostenere le spese e possedere o detenere l’immobile oggetto dell’intervento in base a un titolo idoneo, al momento di avvio dei lavori o al momento del sostenimento delle spese, se antecedente il predetto avvio.

Se è stato stipulato un contratto preliminare di vendita (compromesso), l’acquirente dell’immobile ha diritto all’agevolazione se:

- è stato immesso nel possesso dell’immobile

- esegue gli interventi a proprio carico

- è stato registrato il compromesso entro la data di presentazione della dichiarazione dei redditi in cui si fa valere la detrazione.

Può richiedere la detrazione anche chi esegue in proprio i lavori sull’immobile, limitatamente alle spese di acquisto dei materiali utilizzati.

Condizioni di accessibilità alle detrazioni del Bonus Facciate

Sono agevolati gli interventi sui soli immobili che ricadono nelle zone A o zone B definite dal dm 1444/1968 o in zone a queste assimilabili in base alla normativa regionale e ai regolamenti edilizi comunali.

E’ necessario pertanto disporre del certificato di destinazione urbanistica rilasciato dal Comune che attesti quanto sopra.

Di seguito si riportano le definizioni previste dal dm 1444/1968 sulle zone territoriali omogenee.

ZONA TERRITORIALE A

| Definizione: | Parti del territorio comunale interessate da agglomerati urbani che rivestono carattere storico, artistico o di pregio ambientale e le aree a queste circostanti che, per talune delle predette caratteristiche, possono considerarsi ad esse assimilate o complementari. |

| Destinazione d’uso: | Residenziale, terziaria, commerciale, direzionale, ricettiva, attività culturali, professionali, di servizio ovvero quelle artigianali non nocive o moleste. |

ZONA TERRITORIALE B

| Definizione: | Le parti del territorio totalmente o parzialmente edificate, diverse dalle zone A. Si considerano parzialmente edificate le zone in cui la superficie coperta degli edifici esistenti non sia inferiore al 12,5% (un ottavo) della superficie fondiaria della zona e nelle quali la densità territoriale sia superiore ad 1,5 mc/mq. |

| Destinazione d’uso: | Principale: residenziale. Complementare: attività commerciali, artigianali, ricettive e di servizio, studi professionali, uffici, autorimesse di uso pubblico o privato ecc. |

Per quali interventi

Sono ammessi al beneficio gli interventi finalizzati al recupero o restauro della facciata esterna e nel dettaglio possiamo definire quattro aree:

- INTERVENTI DI RECUPERO O RESTAURO DELLA FACCIATA ESTERNA

- Pulitura e tinteggiatura esterna su strutture opache della facciata;

- Interventi su balconi, ornamenti e fregi (inclusi quelli di sola tinteggiatura e/o pulitura);

- Interventi sulle strutture opache della facciata complessiva dell’edificio influenti dal punto di vista termico o che interessano oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio.

- INTERVENTI RICONDUCIBILI AL DECORO URBANO

- grondaie;

- pluviali;

- parapetti;

- cornicioni.

Il bonus non spetta, invece, per gli interventi effettuati sulle facciate interne dell’edificio, se non visibili dalla strada o da suolo ad uso pubblico (per esempio superficie confinanti con chiostrine, cavedi, cortili e spazi interni), ma possono rientrare nelle spese sulle ristrutturazioni edilizie BONUS CASA o sul risparmio energetico ECO BONUS

Interventi di efficienza energetica

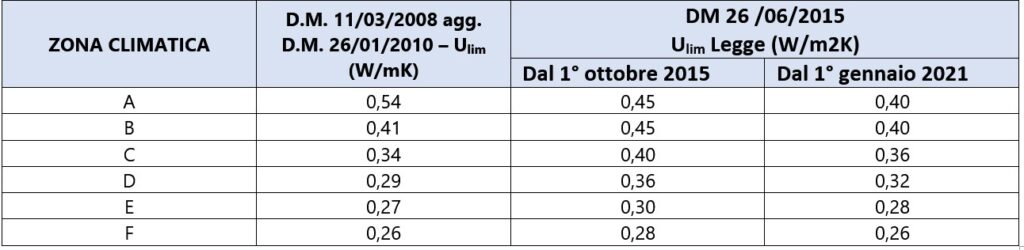

Relativamente ai lavori di efficienza energetica, l’Agenzia delle Entrate ha chiarito con la Circolare 2/E/2020 che, se sono soddisfatti i requisiti di cui al decreto del 26 giugno 2015 (decreto requisiti minimi) e, con riguardo ai valori di trasmittanza termica, i requisiti di cui alla tabella 2 dell’allegato B al decreto dello Sviluppo economico 11 marzo 2008, si potrà accedere al bonus del 90% di detrazione sull’intero importo delle spese sostenute.

In particolare, se i lavori di rifacimento della facciata, non di sola pulitura o tinteggiatura esterna, influiscono anche dal punto di vista termico o interessano oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio, devono soddisfare specifici requisiti per essere ammessi al bonus:

- i “requisiti minimi” previsti dal decreto del Ministro dello Sviluppo economico del 26 giugno 2015

- i valori limite di trasmittanza termica stabiliti dal decreto del Ministro dello Sviluppo economico dell’11 marzo 2008 (tabella 2 dell’allegato B), aggiornato dal decreto ministeriale del 26 gennaio 2010.

La seguente tabella rappresenta i limiti di trasmittanza termica del parete verticale in funzione della zona climatica di riferimento.

NOTA

Il territorio nazionale è suddiviso in sei zone climatiche in funzione della rigidità del clima invernale quindi le zone A sono le zone più calde dell’Italia mentre le zone F sono quelle con un clima invernale più freddo.

La normativa italiana ha attribuito ad ogni singolo comune la sua zona climatica.

La Circolare 2E del 14 febbraio 2020 dell’Agenzia delle Entrate specifica che nel calcolo della percentuale, prevista nella misura del 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio, ai fini della individuazione delle opere agevolabili, va effettuato tenendo conto del totale della superficie complessiva disperdente; in sostanza, l’intervento deve interessare l’intonaco per oltre il 10% della superficie lorda complessiva disperdente (pareti verticali, pavimenti, tetti, infissi) confinante con l’esterno, vani freddi o terreno.

Come effettuare i pagamenti:

Per ottenere la detrazione occorre anche:

- effettuare il pagamento delle spese sostenute per l’esecuzione degli interventi mediante bonifico bancario o postale dal quale risulti:

- la causale del versamento con il riferimento di Legge;

- il codice fiscale del beneficiario della detrazione;

- il numero di partita IVA, ovvero, il codice fiscale del soggetto a favore del quale il bonifico è effettuato;

- il numero e la data della fattura.

- conservare ed esibire, previa richiesta degli uffici finanziari:

- tutta la documentazione relativa all’intervento (in particolare, il certificato di asseverazione redatto da un tecnico abilitato, quando necessario, nonché la ricevuta di invio tramite internet);

- le fatture o le ricevute fiscali comprovanti le spese effettivamente sostenute per la realizzazione degli interventi;

- la ricevuta del bonifico, bancario o postale, attraverso il quale è stato effettuato il pagamento (da parte dei contribuenti non titolari di reddito d’impresa).

Spese ammissibili

Sono ammesse alle detrazioni le spese relative a:

- acquisto materiali

- progettazione e altre prestazioni professionali connesse (per esempio, perizie e sopralluoghi e rilascio dell’attestazione di prestazione energetica)

- installazione ponteggi

- smaltimento materiale

- Iva

- imposta di bollo

- diritti pagati per la richiesta di titoli abitativi edilizi

- tassa per l’occupazione del suolo pubblico

Documentazione

Disposizioni del regolamento riportato dal decreto del Ministro delle Finanze n. 41/1998. I contribuenti sono tenuti a:

− indicare nella dichiarazione dei redditi i dati catastali identificativi dell’immobile e, se i lavori sono effettuati dal detentore, gli estremi di registrazione dell’atto che ne costituisce titolo e gli altri dati richiesti ai fini del controllo della detrazione (Questo adempimento non è richiesto per gli interventi influenti dal punto di vista termico o che interessino oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio)

− comunicare preventivamente la data di inizio dei lavori all’azienda sanitaria locale territorialmente competente, mediante raccomandata, quando obbligatoria,

− conservare ed esibire a richiesta degli uffici la documentazione relativa agli interventi realizzati: fatture, ricevute dei bonifici, abilitazioni amministrative (nel caso in cui la normativa edilizia non preveda alcun titolo abilitativo, una dichiarazione sostitutiva dell’atto di notorietà, in cui sia indicata la data di inizio dei lavori ed attestata la circostanza che gli interventi posti in essere rientrano tra quelli agevolabili)

− conservare ed esibire a richiesta degli uffici o la copia della domanda di accatastamento, per gli immobili non ancora censiti o le ricevute di pagamento dei tributi locali sugli immobili, se dovuti

- la copia della delibera assembleare di approvazione dell’esecuzione dei lavori, per gli interventi riguardanti parti comuni di edifici residenziali, e la tabella millesimale di ripartizione delle spese

- la dichiarazione di consenso all’esecuzione dei lavori, nel caso in cui gli stessi siano effettuati dal detentore dell’immobile, diverso dai familiari conviventi.

Adempimenti aggiuntivi nel caso di interventi di efficienza energetica (Ecobonus e superbonus)

Si applicano le stesse procedure e adempimenti previsti per l’Eco Bonus (link) previsti nel Decreto 19 febbraio 2007.

I contribuenti sono tenuti:

- ad acquisire e conservare l’asseverazione, con la quale un tecnico abilitato certifica la corrispondenza degli interventi effettuati ai requisiti tecnici previsti per ciascuno di essi

- ad acquisire e conservare l’attestato di prestazione energetica (APE) per ogni singola unità immobiliare per cui si chiedono le detrazioni fiscali, che deve essere redatto da un tecnico non coinvolto nei lavori

- Inviare all’Enea, entro 90 giorni dalla fine dei lavori, la scheda descrittiva relativa agli interventi realizzati (esclusivamente in via telematica tramite il sito https://detrazionifiscali.enea.it)

Collegamenti esterni

Per maggiori informazioni visita il seguente sito:

Bonus Facciate – Agenzia delle Entrate